目次

2023/10よりインボイス制度が施行されます。インボイス制度への対応は任意ですが、既存顧客の中に課税事業者がいる場合、適格請求書発行事業者への登録が推奨されています。

インボイス制度への対応は工数が掛かることが予想されますので、早期に事前準備をしていきましょう。

当記事では、インボイス制度の概要や売り手・買い手側からみたインボイス制度への対応ポイント、インボイス制度に求められる改正電子帳簿保存法のポイントまでご紹介します。

インボイス制度は2023/10に施行予定であり、2021/10には適格請求書発行事業者の受付が開始しています。「そもそもインボイス制度とは何か?」「インボイス制度が実施される背景とは?」とのご質問を頻繁にいただきますので、以下ではこの辺りから解説します。

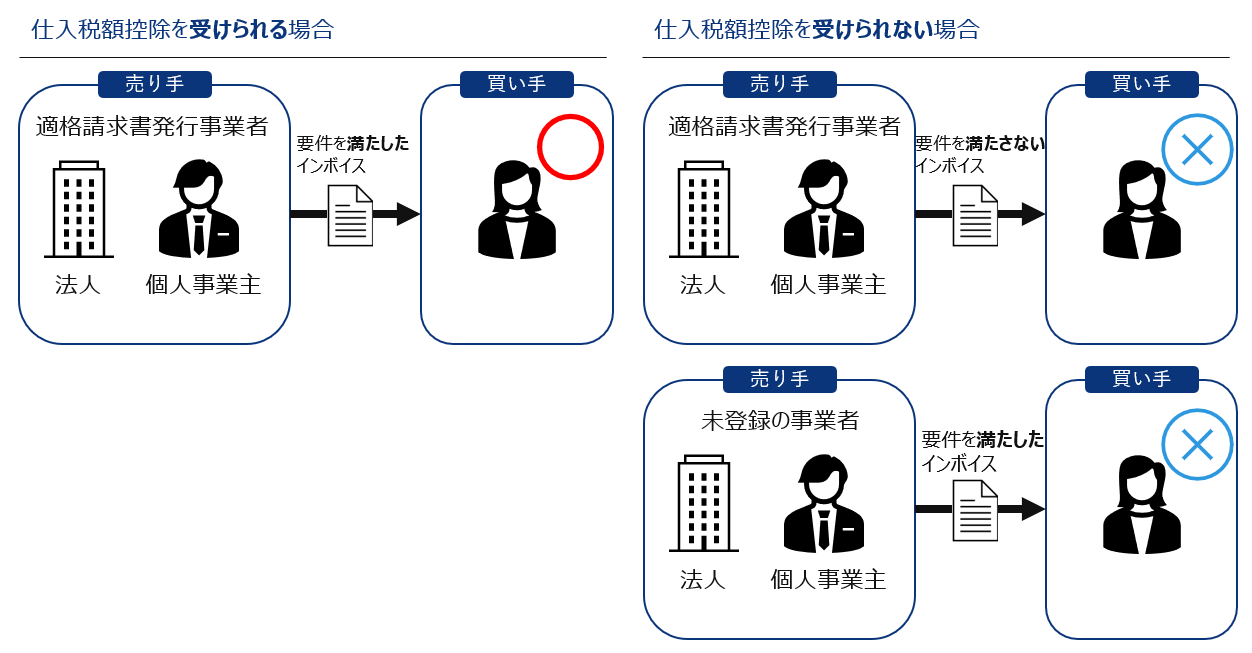

インボイス制度とは、益税の排除や軽減税率への対応を目的とした、新しい仕入税額控除の仕組みです。買い手側は仕入税額控除をするために、帳簿と適格請求書発行事業者が発行した適格請求書(通称 インボイス)を保存する必要があります。

逆に言えば、適格請求書発行事業者として登録をしていない事業者からの課税仕入れは、仕入税額控除ができない点に注意が必要です。

インボイス制度が施行されるまでは、「区分記載請求書等保存方式」が採用されます。

2019/10に軽減税率制度が導入されたことを受け、売り手側と買い手側の適用税率の認識を統一するために、税率毎に分けて税額金額を区分して請求書に記載をするものです。

この区分記載請求書等保存方式とインボイス制度は以下の違いがあります。

2021/10より適格請求書発行事業者への登録が開始されています。2023/10から適格請求書発行事業者として登録を受けるためには、2023/3までに登録申請書の提出が必要です。

適格請求書発行事業者への登録申請は、郵送またはe-Taxによる手段が認められています。自社の都合のよい手段を選択して、早めの対応をしてください。

インボイス制度が施行されると、買い手、売り手ともに対応が求められます。以下では、売り手側の視点で対応が必要なポイントをご紹介します。

上述で紹介した通り、売り手側は適格請求書発行事業者になると、いくつか対応が必要な義務があります。以下いずれも対応が義務付けられてますので、ポイントを紹介します。

| 義務 | 義務の内容 |

| 適格請求書の交付義務 | 売り手から適格請求書の交付を求められた場合に応じる義務 |

| 適格返還請求書の交付義務 | 返品や値引きなどがあった場合に、適格返還請求書を交付する義務 |

| 修正済みの適格請求書の交付義務 | 交付した適格請求書に誤りがあった場合に、修正した適格請求書を交付する義務 |

| 適格請求書の写しの保存義務 | 交付した適格請求書(または、適格返還請求書、適格簡易請求書)の写しを保存する義務 |

交付する適格請求書ごとに求められる記載要件があります。既存の「区分記載請求書等保存方式」とは、記載要件が異なりますので、交付する適格請求書の種類ごとにフォーマットを変更してください。

| 適格請求書 | 適格簡易請求書 | 適格返還請求書 | |

| 対象 | 請求書の他、記載要件を満たせば、帳票の種類は問わない | 小売業など、不特定多数へ発行する業種が発行する帳票 | 返品、値引き、割戻しがある場合に発行する帳票 |

| 記載が必要な項目 | ・売り手の名称 ・売り手の登録番号 ・取引内容 ・適用税率 ・税率毎の税額 ・税率毎の合計 ・買い手の名称 | ・売り手の名称 ・売り手の登録番号 ・取引内容 ・適用税率または税率毎の税額 ・税率毎の合計 | ・売手の名称 ・売手の登録番号 ・当初の取引日 ・返還日 ・取引内容 ・適用税率または税率毎の税額 ・税率毎の合計 |

また、交付する帳票は記載要件さえ満たせば、単一の帳票である必要はありません。つまり、記載要件を満たしたうえで、請求書と納品書などを複数枚組み合わせて交付をすることも可能です。売り手と買い手、両者の都合のよい交付方法をご検討ください。

2023/10施行のインボイス制度以降では、発行した適格請求書の写しを保存する義務があります。写しとは、適格請求書(原本)に対するコピーに加えて、発行した適格請求書の記載事項が確認できるもの、例えば、レジのジャーナルなどが該当します。

また、適格請求書をデータで提供した場合、提供したデータを保存する、または、提供した請求書のデータを印刷して保存することで、写しを保存する要件を満たせられます。ただし、データで保存する場合には、電子帳簿保存法の要件を満たした保存が求められますので注意が必要です。

適格請求書は書面の交付に加えて、電子データでの提供ができます。以下の手段により電子データにより提供可能です。

ただし、いずれの方法で電子データを提供するにしても、提供したデータを電子帳簿保存法に基づいた保存が求められますので注意が必要です。

例えば以下のような不特定多数を相手に商売をする事業者は適格簡易請求書を発行できます。簡易請求書とは、適格請求書と比較して記載要件が緩和した請求書です。

適格簡易請求書には上述でも紹介したとおり、以下の記載事項が求められます。

ご覧の通り、適格請求書と比較して、買い手の名称の記載をしてなくてよい点、また、適用税率または、税率毎の税額を記載すればよい点に違いがあります。

一部の取引は適格請求書発行事業者が実施する事業の特性から、適格請求書の交付が難しいと判断されています。したがって、例えば以下の取引では適格請求書の交付をしなくてよいです。

以上のように、取引の属性によって交付する適格請求書に求められる要件が変わったり、そもそも、交付が免除されたりします。したがって、交付時は取引がどのような属性のものなのか、取引前に確認する必要があるでしょう。

適格請求書を発行できるのは適格請求書発行事業者のみです。もし、仮に適格請求書発行事業者を偽って適格請求書を発行した場合、または、適格請求書と誤認される恐れのある表示をした書類を発行した場合、1年以下の懲役または50万円以下の罰金があります。

適格請求書発行事業者であっても、偽りの記載をした適格請求書または適格簡易請求書を発行した場合や、同様の内容のものを電子的に発行した場合にも同様にペナルティがありますので留意ください。

続いて、買い手側に求められるインボイス制度対応のポイントをご紹介します。

仕入税額控除を受けるためには適格請求書発行事業者が発行した適格請求書の受領が必要です。したがって、受領した適格請求書が適格請求書発行事業者によって発行されたものであるか、インボイス制度施行後には確認作業が発生します。

また、2023/10に施行されるインボイス制度には経過措置が見込まれています。経過措置期間中であれば、適格請求書発行事業者以外から受領した請求書を保存しても、一定の仕入税額控除が受けられますので、適格請求書を受領していなくても保存が必要です。

| 経過措置の期間 | 控除可能な割合 |

| 2023/10-2026/9(3年間) | 仕入税額相当額の80% |

| 2026/10-2029/9(3年間) | 仕入税額相当額の50% |

ただし、経過措置による仕入税額控除を受けるためには、区分記載請求書と同一の記載事項が記載された請求書の受領の他、帳簿上に一定の記載事項を記載する必要がある点に注意してください。

買い手側に保存が求められる請求書類の範囲は以下の通りです。

「適格請求書の記載要件を満たした仕入明細書など」ですが、上述した通り、適格請求書に求められる記載要件を満たせば、どのようなフォーマット、授受方法でもよいために生まれている保存対象です。

つまり、例えば、「インボイス制度への対応が遅い売り手である中小企業に代わって、買い手企業が適格請求書の要件を満たした仕入明細書などを売り手側に送付することで、仕入税額控除を受けられるようにする」などの、取引例の際に保存が必要になる書類と考えられます。

買い手側が適格請求書の交付を受けることが難しいと考えられる、以下の取引の場合に、帳簿に一定要件を記載することのみで、仕入税額控除を受けられます。

上記の取引の場合に以下で紹介する事項を帳簿に記載することで、仕入税額控除を受けられます。

以上のように、帳簿のみの保存で仕入税額控除が認められるとはいえ、確認事項が煩雑であることが理解できます。帳簿のみの保存で仕入税額控除を受ける場合においても、自社の取引が上記のどの取引に該当するか一度整理が必要です。

電子データを保存する場合には、電子帳簿保存法要件を満たした保存が必要であると紹介をしました。以下では、なぜ電子帳簿保存法に基づいた保存が必要であるか解説します。

電子帳簿保存法とは、電子的に帳簿や書類を保存してもよいと認めた法律です。1998年に施行されて以降、世の中のペーパレス需要に応える形で改正が繰り返されています。

2022/1にも改正が実施され、電子帳簿保存法全体で緩和が目立つことから、書面の電子化やペーパレスを実施しやすい状況ができあがりつつあります。電子帳簿保存法は保存する文書の属性により以下4区分がありますので、電子化したい文書の属性を確認した上で対応ください。

電子帳簿保存法の要件については以下記事が詳しいです。是非ご参照ください。

[リンクカード]インボイス制度に対応する際、売り手側は相手側に適格請求書を発行する義務がありますが、書面で交付する場合、経理の工数負荷増加が懸念されます。

そこで、経理の負荷軽減のため電子データによる交付が推奨されています。電子データにより交付することで、書面の作成・郵送・管理工数の削減が期待されるからです。

工数削減が期待できる一方で、適格請求書を電子データで提供する行為は電子取引に該当しますので、この電子データを電子帳簿保存法電子取引要件に基づいて保存が必要です。

他、インボイス制度施行後には適格請求書の写しの保存も義務化されますが、この控えを電子化して保存する場合にも、電子帳簿保存法の要件に基づいた保存が必要な点に留意ください。

2022/1に改正された電子帳簿保存法ですが、電子取引要件で実施される予定であった「紙保存措置廃止」について、2022/1の施行に対応が間に合わない企業が多数発生しました。

国税庁はこの事態を重く捉え、2021/12に公表された税制大綱上で紙保存措置廃止に対して2年間の宥恕(ゆうじょ)措置が設けています。したがって、2022/1から2年間は電子取引に該当する取引であっても、対象書類を紙保存することで経費控除を受けられます。

宥恕(ゆうじょ)措置により、当面は経費控除が受けられるとはいえ、電子帳簿保存法対応を急ぐ必要があると考えています。

なぜなら、上述で紹介した通り、2023/10に施行されるインボイス制度に対して経理業務の工数の増加が想定されており、経理業務の効率化を目的とした請求書授受の電子化、および、電子化に伴う電子帳簿保存法対応が必要だからです。

電子帳簿保存法対応は、電子取引要件の対応だけでも早くて1か月、遅いと、対象書類の量にもよりますが、3.4か月以上かかることがあります。

インボイス制度対応で新たなシステムを導入するとしても、システム選定や要件定義などを考慮すると3か月以上かかる場合も想定されます。

したがって、2023/10までの残期間を考えると、電子帳簿保存法対応は急いだ方がよいと考えられるでしょう。

上記を踏まえた当記事推奨の対応の進め方は以下の通りです。

当記事のポイントをまとめました。ポイントは以下の通りです。

インボイス制度が開始されることで、今まで以上に経理部⾨の負担が⼤きくなることが予想されます。請求書関連業務を正確かつ効率的に⾏うためにも、請求書のデジタル化(電⼦化)が重要になるでしょう。

適格請求書を電⼦化する場合(電⼦インボイス)、電⼦帳簿保存法の要件を満たす必要があります。

電⼦帳簿保存法とは、国税関係帳簿書類の全部または⼀部について、電⼦データとして保存することを認める法律のことで、請求書もその対象です。

インボイス制度に向けた請求書の電⼦化とあわせて、電⼦帳簿保存法についての理解と対応準備が必須となります。

早期に電子帳簿保存法や請求書のデジタル化に取り組んでインボイス制度への準備を完了させていきましょう!

メルマガ登録をしていただくと、記事やイベントなどの最新情報をお届けいたします。

30秒で理解!インフォグラフィックや動画で解説!フォローして『1日1記事』インプットしよう!

データ越境者に寄り添うメデイア「データのじかん」が提供する便利ツールです。

本ツールは、JavaScriptを用いてお客様のブラウザ上で処理を行います。サーバーとの通信は行われず、入力データはお客様のみの端末内で処理されます。