生活する上で欠かせない衣食住。その中でも出費の割合が住居です。家を買う、となると数千万円以上のお金がかかることになります。しかし、数千万単位のお金を一括で払う、というのは一般的には難しいもの。そこで、活躍するのが住宅ローンです。

今回は、そんな住宅ローンについて、借り入れられる条件や、金利の問題、受けられる保証までご紹介いたします。

通常、年収の数倍にも当たる金額を金融機関からローンで借りる、というのはなかなか難しいものです。

しかし、住宅ローンでは土地や建物を担保にすること、また住居としてその住宅に住むこと、を条件に通常よりも遥かに多いローンの借り入れが可能になります。

一生の買い物となる家の売買、実際世の中の人々はどのくらいの額の借入をしているのでしょうか?

ここで、総務省統計局が発表している「民間住宅ローンの実態に関する調査」の2020年度版より2017年から2020年までの住宅ローンの新規借入件数と合計金額のデータを使って平均借入額の推移を見てみましょう。

| 年度 | 個人向け住宅ローンの平均金額(万円) |

2017 | 2491.519164 |

2018 | 2504.953848 |

2019 | 2566.19524 |

2020 | 2481.07343 |

2018年に2500万円の大台に乗り、2019年まで順調に成長してきた平均借入額ですが、新型コロナウイルス感染症の拡大に伴う経済への影響が大きく広がった2020年には一気に価格は減少。過去四年間で最低の水準となる2481万円となっています。

住宅ローンにおいて、銀行ローンや「フラット35」を利用する人が主流となっています。

銀行をはじめとする金融機関が取り扱っている住宅ローンのこと。変動金利型、固定金利選択型(固定期間1~30年でそれぞれで金利が決まっている)、全期間固定金利型がありますが、それぞれの金融機関が独自に金利タイプを指定しているため、金利はもちろん、商品の金利タイプも機関毎に異なります。その他、保証料の有無、取扱手数料なども金融機関によってそれぞれ決められています。

近年特に注目を浴びているのが団体信用生命保険(団信)です。これは病気や高度障害、死亡などさまざまなトラブルが起きた際に返済を免除することができる保険です。がんをはじめとした三大疾病に対応した保険など保障が手厚い商品も増えています。

なお、銀行ローンの資金使途は、主に次のものに限定されています。

また、住宅ローンを借り入れる場合、借入れする人・そして売買の対象となる物件の両方について審査があります。

銀行ローンを借入れるための審査は、申請した銀行によって、審査の基準や借入れするための条件は異なります。しかし、多くの金融機関では住宅ローンの借り入れにおいて、正社員でなくては借り入れができなかったり、ある一定以上の年収の年収が必要とされます。そのため、金利や自分自身の属性、物件の内容などさまざまな条件を鑑みた上で審査をする金融機関を決めるのが良いでしょう。

一方の「フラット35」は民間金融機関と住宅金融支援機構が提携して提供する最長35年の全期間固定金利の住宅ローンです。住宅金融支援機構は旧住宅金融公庫の業務を継承しており、より幅広い属性(雇用形態や年収)の人が借り入れをすることができます。

通常の銀行ローンより金利は割高となりますが、全期間にわたり金利が固定のため、資金の受取時に返済終了までの借入金利と返済額が確定するため、長期にわたるライフプランが立てやすくなります。

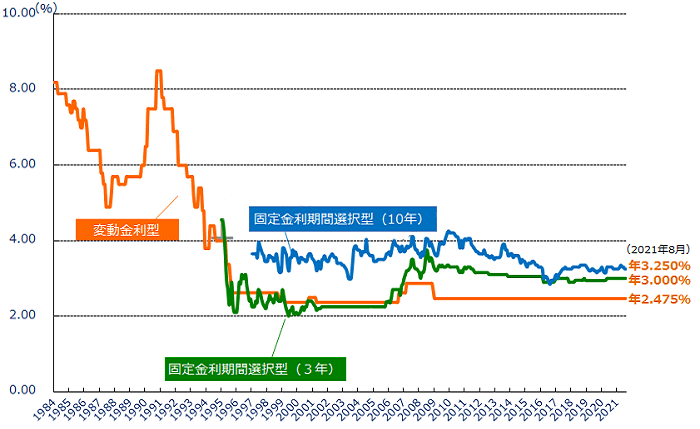

住宅ローンについて近年よく話題にのぼるのが「歴史的低金利」についてです。

各金融機関での実際の金利は、金融機関や申請者毎に変わりますが、その際に用いられるのが基準となる店頭金利です。

この店頭金利の中央値は以下のように推移しています。1999年2月に日銀のゼロ金利政策が始まって以降、金利は非常に低い水準で安定しています。

引用:民間金融機関の住宅ローン金利推移(変動金利等):長期固定金利住宅ローン 【フラット35】

さらに近年では住宅を購入した際にすまい給付金や住宅ローン減税などの優遇処置もあり、実質的な金利の負担はさらに軽減されています。

そうした中で、変動金利では優遇措置により実質金利が0.5%を切るような商品も出てきています。

歴史的低金利が長期化する中で、近年では、住宅ローンの金利のタイプとして変動金利型が人気を高めています。

総務省統計局が発表している「民間住宅ローンの実態に関する調査」で推移を見ても、この数年半数以上の人が変動金利を選んでおり、その比率は年々高まっていることがわかります。

また、「元利均等返済」や「元金均等返済」など返済方法によっても月々の返済額は大きく変わります。

メリット | デメリット | |

元利均等返済 | 返済額(元金+利息)が一定のため、返済計画が立てやすくなります。 元金均等返済に比べて、返済開始当初の返済額を少なくすることができます。 | 同じ借入期間の場合、元金均等返済よりも総返済額が多くなります。 借入金残高の減り方が遅くなります。 |

元金均等返済 | 返済額(元金+利息)は返済が進むにつれ少なくなっていきます。 元利均等返済に比べて、元金の減少が早いため、同じ借入期間の場合、元利均等返済よりも総返済額は少なくなります。 | 返済開始当初の返済額が最も高いため、当初の返済負担が重く、借入時に必要な収入も高くなります。 |

引用:元利均等返済と元金均等返済とは?:長期固定金利住宅ローン 【フラット35】

人生の大きな買い物だからこそ、ぜひ色々な情報を参考にしながらライフプランにあった返済方法を探してみてください。

【参考引用サイト】 ・住宅ローンの種類(銀行ローンの特徴と借入要件) ― 新たに住宅ローンを借入れる ― ・住宅購入資金 ~ローンの選び方、そのポイントとは?|知るぽると ・借入れをご検討の方:長期固定金利住宅ローン 【フラット35】 ・民間住宅ローンの実態に関する調査|総務省

(大藤ヨシヲ)

メルマガ登録をしていただくと、記事やイベントなどの最新情報をお届けいたします。

30秒で理解!インフォグラフィックや動画で解説!フォローして『1日1記事』インプットしよう!

データ越境者に寄り添うメデイア「データのじかん」が提供する便利ツールです。

本ツールは、JavaScriptを用いてお客様のブラウザ上で処理を行います。サーバーとの通信は行われず、入力データはお客様のみの端末内で処理されます。