目次

2023年10月から、いよいよインボイス制度が本格運用開始となります。消費税計算の仕組みが変わり、これまで免税事業者だった小規模事業者も、原則的に課税事業者に転換することになります。また、請求書の発行・受理だけでなく、経費精算の要件も大きく変わります。これまでクレジットカード払いの経費を簡易的に明細書で処理していたという方も、これからは改める必要が出てきそうです。さらに、2024年1月に改正電子帳簿保存法(電帳法)の本格運用が始まると、電子データでやりとりする請求書の保存方法が、厳格にチェックされるようになります。

実は、ビジネスパーソンばかりか多くの生活者に影響が及ぶ2つの法制度。税理士の土屋裕昭氏、文書情報管理プロである西村和史氏が、基本的な知識を確認しながら、いま取るべきアクションは何かをとっても易しくひもといていきます。

土屋会計事務所代表 土屋 裕昭 氏

西村:著書を拝読しまして、そこから得た知識も踏まえながら、基本的なところを明らかにしていきたいと思います。著書で「インボイス制度は、消費税額の計算に関する新たなルール」と説明されていますね。

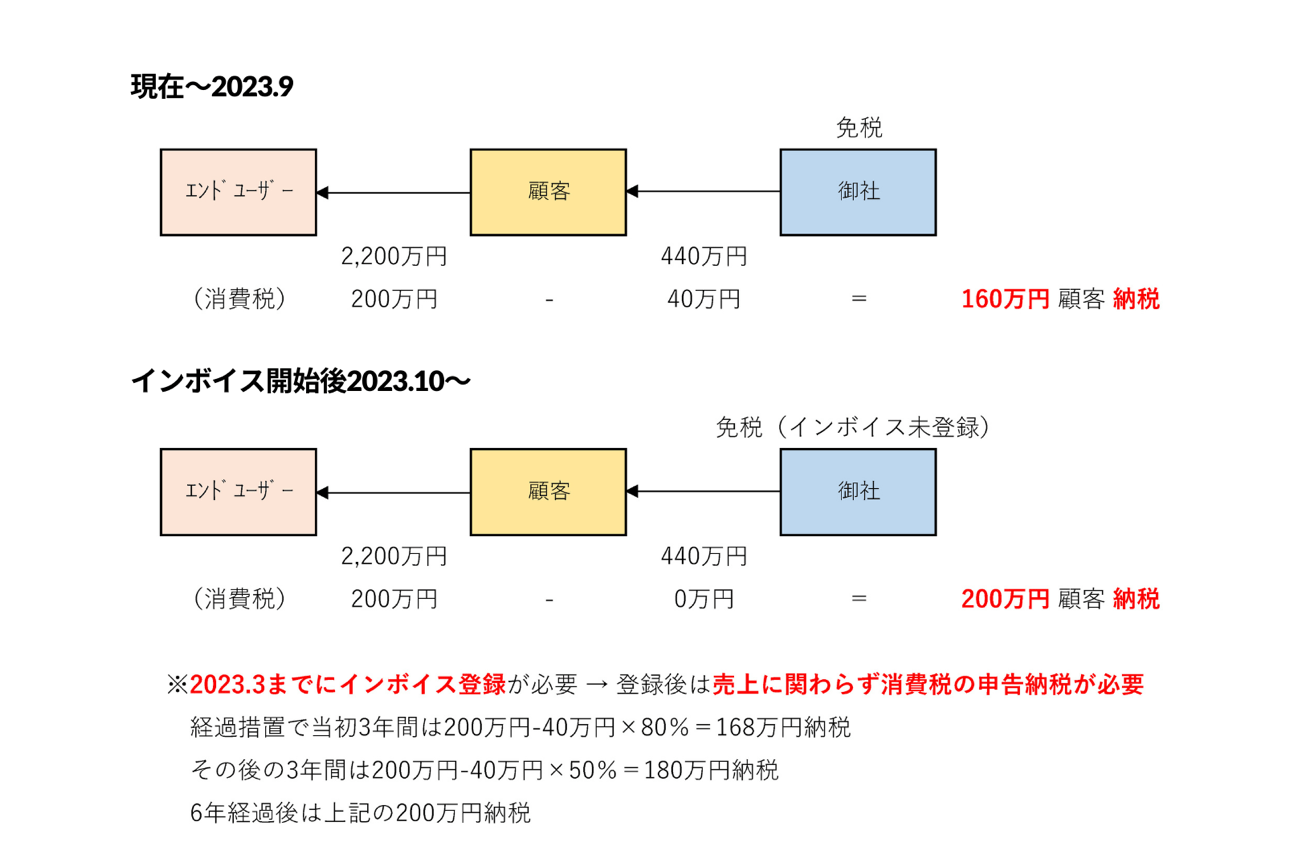

土屋:はい。具体的に説明しますと、現在(以下図:現在~2023.9)は、仕入れ先から税込み440万円で仕入れた商品を2200万円で販売した場合、消費税率10%のもとでは、売り上げにかかる消費税200万円から仕入れにかかる消費税40万円を引いて、消費税の納税額は160万円になります。これを「仕入税額控除」といいます。

2023年10月以降インボイス制度が施行される(上記図:インボイス開始後2023.10~)と、仕入税額控除のためには、インボイスと呼ばれる「適格事業者登録番号を記載した適格請求書」が必要になります。このとき、仕入れ先がインボイス制度に登録せず適格請求書を発行しなければ、仕入れにかかる消費税40万円の控除を受けられず、消費税の納税額は200万円になります。

西村:仕入れ先から買った事業者は、40万円の消費税を仕入れ先に支払った上に、40万円多く消費税を納めることになってしまいますね。

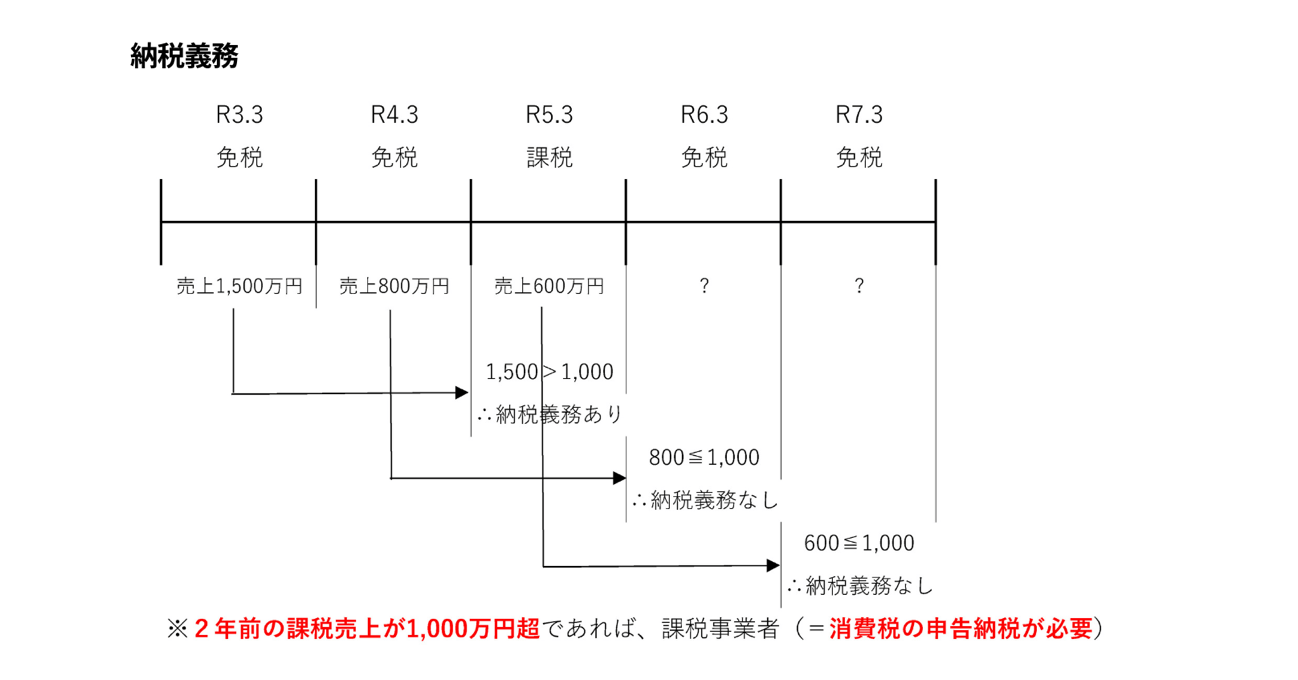

土屋:そのとおりです。ですからその事業者は、仕入れ先にインボイス制度に登録してもらうか、しない場合は仕入れ額を税込み400万円に改定してもらうか、はたまた取引を打ち切るか、といういずれかの選択肢を選ぶことになります。もちろん、自社を含む全ての取引先が基準期間の課税売り上げ1000万円以下の免税事業者であれば登録の必要はありません(以下図)が、レアケースでしょう。

西村:免税事業者は、インボイス制度に登録しなければ事業に打撃を受ける可能性があり、登録すれば、これまで免除されていた消費税分の負担が増えるということですね。

土屋:これまで免税事業者は、売上先に消費税を請求しながら、これを納めず自分のものにできる「益税」の状態でした。現在10%の税率が将来的に上がっていけば、益税の幅も広がります。これを是正することがインボイス制度の目的の1つです。

ウイングアーク1st株式会社 CX部 法対応室 西村 和史

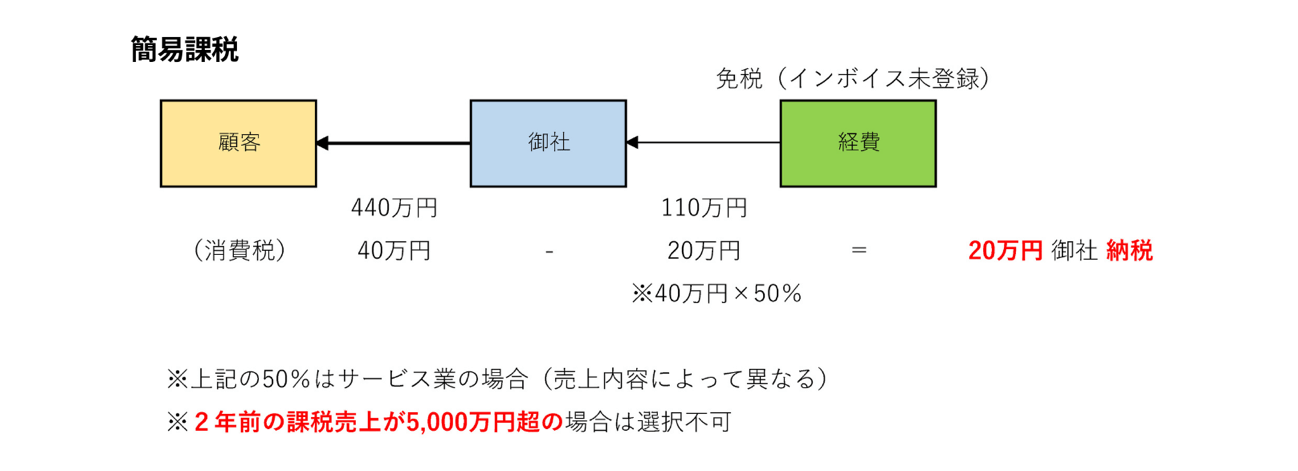

西村:一方、インボイス制度に伴う負担の軽減措置として、「2割特例」や「簡易課税」がありますね。これは、課税による金銭的負担だけでなく、経理処理上の業務負荷も軽減するものだと認識しています。

土屋:そのとおりだと思います。まず2割特例は、基準期間の課税売り上げ1000万円以下の事業者に認められるもので、これから課税事業者になる免税事業者を対象にした措置だといえます。先ほどの440万円を売り上げたケースに2割特例を適用すると、仕入税額控除の手続きをせずに、売り上げにかかる消費税額40万円の2割、8万円が消費税の納税額になります。

西村:原則課税では、仕入れや経費の適格請求書を受領して消費税を計上し、売り上げにかかる消費税から控除しなくてはなりませんが、2割特例ではこれが不要になるということですね。簡易課税も仕組みは同じですね。

土屋:はい。ただし、2割特例は3年間の時限措置です。一方、簡易課税は、基準期間の課税売り上げ5000万円以下の事業者に恒常的に認められる消費税計算方法です。売り上げにかかる消費税額に、業種ごとに定められた「みなし仕入れ率」を乗じて納税額を算出します。440万円を売り上げるケースでは、サービス業なら40万円に50%のみなし仕入れ率を乗じて、納税額は20万円になります。

西村:こうした措置を適用すれば、小規模事業者にとってのインボイス登録による影響は、適格請求書の発行と納税という範囲に限られますね。しかし、原則課税の事業者にとっては、インボイス制度によって経理業務の負荷が非常に大きくなるのではないでしょうか。

土屋:インボイス制度の適格請求書を発行する作業は、大まかにいえば請求書に適格事業者登録番号を入れるだけなので、それほどの業務負荷にはなりません。問題は、受け手側ですね。

西村:まず準備として、取引先が適格事業者であるかを確認し、適格事業者登録番号が正しいか突合する作業が生じるということでしょうか。大企業の場合、ほとんどの取引先は適格請求書発行事業者でしょうが、そうではない事業者も混在するのでしょうね。

土屋:そうですね。意外な盲点もあります。例えば、事業所の賃料は課税対象ですが、住居は非課税です。建物の大部分は住居で1階だけテナントに貸している場合、大家さんは課税対象売り上げが1000万円以下の免税事業者で、インボイス制度に登録しないかもしれません。

さらに経費も仕入税額控除の対象とするためには、適格請求書・適格簡易請求書が必要になります。これまで、特に3万円以下の取引などでは、クレジットカードの明細で経理処理していた経費も、元の店舗発行の請求書や領収書を求められるようになっていくでしょう。

西村:経費精算時の領収書やレシートの精査も必要になるのですね。こうした点は、全社的に告知しておく必要がありそうですね。制度施行後も、経理処理には適格事業者登録番号のチェックという作業が加わり、業務負荷は2倍、3倍になるかもしれません。こうしたバックオフィス業務の負荷増大に対して、土屋さんの周囲の企業は、どのような対策を取られていますか。

土屋:新たにクラウドサービスの利用を検討する企業が多いですね。請求書が電子データであれば、自動で適格事業者登録番号をチェックしたり、仕訳を生成したり、といったことが可能になります。ただ始まってみないと、どの程度業務負荷が増えるか分からないと、様子見にとどまる企業も多い状況です。

西村:インボイス制度では、仕入税額控除を受けるために受理側と発行側双方が、適格請求書を7年間保存する必要がありますよね。保存する請求書は、紙でも構いませんか。

土屋:はい、適格請求書の保存は、紙・電子データを問いません。しかし、2024年1月から本格運用となる改正電帳法では、電子データでやり取りする帳票は電子で保存するよう定めています。適格請求書を電子データでやり取りしていれば、当然、これが適用されます。

西村:改正電帳法は、電子データの保存に、改ざん防止措置、検索機能、視認可能な装置の備え付けを求めていますね。この対応が進めば、紙の請求書は例外処理になっていきます。2つの法制度対応によって、電子化・ペーパレス化が加速するのは間違いないでしょうね。

土屋:間違いないと思います。おそらく大企業から対応が進み、「請求書は電子データで送ってほしい」と要望が出されるパターンが増えますね。大手から電子化の波が来て、中小企業は合わせざるを得なくなるのではないでしょうか。

西村:私の経験上、電帳法対応の要件整理だけでも2、3カ月かかります。テストも必要ですし、そう考えるともうあまり時間はないですね。

土屋:準備のことを考えれば、早くシステム化を検討し、ベンダーを選定すべきでしょう。しかし同時に、大手の取引先の動向を注視している企業も多いと思います。システム的に大企業に合わせることが、中小企業の大きなインセンティブになりますから。

西村:大手の取引先がプラットフォームを提示して、その使用を求めてくるケースも多いだろうということですね。一方で、独自にクラウドサービスを検討している企業もあります。その場合に、何かアドバイスはありますか。

土屋:インボイスや電帳法に対応するためには、バックオフィス業務に一定の負荷がかかることになるでしょう。しかし、「いずれデジタル化・システム化は必須になるのですから、この際、データを蓄積して経営判断に生かすなど、ポジティブな活用法を模索してはいかがでしょうか」というお話をさせていただくことが多いですね。

西村:私も顧客企業に対して、法制度対応の先を見据えてツールの選定をすべきだということをよくお話ししています。ペーパレス化が進み経理書類をデータ化できれば、分析・活用の他にも、帳票のウェブ配信、会計システムの連携などにつなげていくことができます。

土屋:コストの制約もありますから、やりたいことと、最低限やらなければならないことを切り分けて進めることが重要だと思います。

西村:目前に迫る法制度運用開始を契機として、必須事項からクリアして、経理DX、バックオフィスDXにつなげていくということですね。今回のお話でインボイス制度が、電帳法対応にもつながってくることが再確認できました。本日はありがとうございました。

メルマガ登録をしていただくと、記事やイベントなどの最新情報をお届けいたします。

30秒で理解!インフォグラフィックや動画で解説!フォローして『1日1記事』インプットしよう!

データ越境者に寄り添うメデイア「データのじかん」が提供する便利ツールです。

本ツールは、JavaScriptを用いてお客様のブラウザ上で処理を行います。サーバーとの通信は行われず、入力データはお客様のみの端末内で処理されます。